Que razón tienes

Vi también este similar pero explotando otras normas. En vez no declarar, los mínimos y otras reducciones:

El debate con Jose Luis Benito fue yo creo el primer vídeo que vi de Marcos, está muy bien y tiene lo importante en los primeros 20 mins.

Al final el tema de los PP yo creo que se resume en:

- Tienes un par de limitaciones (no puedes/no debes reembolsar de golpe y mínimo 10 años)

- Tienes un par de riesgos (regulatorio y elegir un mal plan)

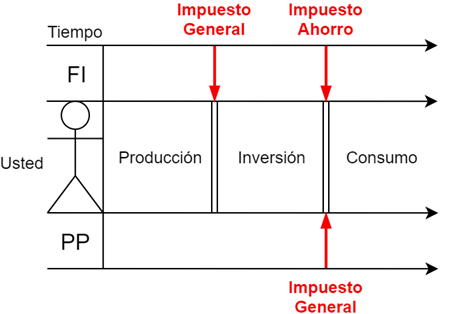

- Tienes 2 vías de ganar dinero frente al FI (reducir tipo marginal y rentabilidad acumulada)

Reduce el impacto subjetivo de las limitaciones (limita el PP a la financiación de consumo futuro con forma de rentas a más de 10 años vista), reduce los riesgos (paneuropeo y elige contenido antes que continente) y estima cuánto puedes ganar comparativamente utilizando el concepto de “tipo marginal equivalente”. Si el beneficio es suficiente para compensar los contras, adelante.

La decisión ademas no es binaria sino marginal. Como mencionas, tener el 90% de tu patrimonio inmovilizado en PP’s puede ser subjetivamente muy gravoso, tener el 10% no. Es decir las limitaciones son más “costosas” para el ultimo euro que para el primero.

Sobre esto entiendo que el punto es: no compres el PP porque es un PP sino elige primero los activos (contenido) y solo después mira si los puedes comprar a través de un PP (continente). Porque en realidad, y esto creo que se lo he oído a Marcos, si tienes una cartera con gestión activa y pasiva, suele poderse ahorrar unos puntos de comisiones comprando el PP para la parte activa ya que tienen el limite legal de comisión de 1.5%. Lo mismo si tienes activos a distintos plazos y con distinta rentabilidad esperada (renta fija y variable por ejemplo) lo mejor seria poner el PP con los de mayor rentabilidad esperada ya que con el PP evitas el impuesto del ahorro.

Yo voy a esperar a que lancen los planes de pensiones europeos. Aparte de que parece que van a ofrecer muchas mas ventajas que los españoles, yo tengo previsto vivir y trabajar en otro pais, por lo que en realidad tampoco es que tenga eleccion.

Por cierto, ¿se sabe algo sobre cuando se lanzaran? Decian que para el 2020 o el 2021.

Mas info sobre el tema: https://holainversion.com/planes-pensiones-paneuropeos/

Muy bien resumido Diego, muchas gracias por explicarlo tan bien!!!

En mi caso, Marcos fue la persona que me abrió los ojos en cuanto a los Planes de Pensiones y Alberto de Hernan fiscal (con su blog) el que me enseñó que las ventajas fiscales aún podían ser muy superiores en determinados escenarios.

Hola Herdra, en tu caso los PEEP te irán como anillo al dedo. En mi caso no soy muy optimista en cuanto a tiempos, pero ojalá me equivoque.

Yo no quería plan de pensiones, pero gracias a leer opiniones de otros bloggers como @Guillem y @alexalvarez he decidido abrir uno.

Mi objetivo es alcanzar la independencia financiera, y veo bastante probable no tener ingresos en el futuro. Por tanto, aprovecharé el poder sacar 13k sin pasar por Hacienda.

El tema de no tener liquidez no me molesta en absoluto, ya que algo muy raro tendría que pasar para que lo necesitara.

El tema de los 13.000€, que lo leo bastante, está muy bien, pero también está muy ligado a cómo evolucione todo esto y las decisiones políticas que se tomen cuando llegue el momento de sacarlo, no creéis?

A nivel diversificación fiscal, lo veo genial, pero pensar que a tan largo plazo lo de los 13.000€ va a seguir vigente…es una incógnita!

Estoy de acuerdo, en el fondo cualquier aspecto podrá cambiar.

Sí que es cierto que, en mi opinión, lo lógico es que tenga más posibilidad de cambiar lo relativo a las rentas altas que lo que intenta proteger las rentas bajas, como sería este caso.

Muy de acuerdo, al final eso es un caso excepcional. Pero aun así es muuuy fácil que a los fire que, casi por definición tenemos una diferencia entre tipo marginal presente y futuro muy alta (periodo de trabajo y ahorro intensivo vs periodo de jubilación temprana), nos salgan altas ganancias relativas con los PP.

Aquí una calculadora de tipo marginal equivalente para jugar con los números:

Me gustaría preguntar algo. Siempre he escuchado que los planes de pensiones son más beneficiosos para personas que ganan más de 50 k al año.

¿Alguien me podría explicar el porqué?

Al hacer aportaciones en un Plan de Pensiones, puedes desgravarte en la declaración de la renta. Esto significa que si tus ingresos brutos en un año son de 30K€ e inviertes 3K€ en un PP, a ojos de Hacienda es como si tuvieras unos ingresos de 27K€. Esos 3K€ corresponden al último/s tramo/s de tu IRPF, si en este caso es del 24%, significaría que te ahorras en impuestos 720€ (24% x 3.000).

Una persona que tenga unos ingresos más elevados, estará en unos tramos más altos y la rebaja fiscal será mayor.

Por ejemplo, teniendo en cuenta los tramos de rentas de trabajo estándar, una persona en el tramo más alto (45%) que aporta 8.000€ a un PP podría ahorrarse hasta 3.600€ en impuestos. Asumiendo que una persona en el tramo más bajo (19%) pudiera invertir la misma cantidad, se ahorraría “solo” 1.520€.

Aún así, personalmente creo que es un producto interesante tanto para rentas altas como para rentas medias. Teniendo solo en cuenta la rebaja fiscal (hay más ventajas en mi opinión), solo manteniendo los ingresos actuales en la jubilación (situación optimista) ya estaríamos ganando más gracias al efecto de reinvertir los impuestos ahorrados, creciendo a lo largo del tiempo hasta que rescatemos el plan.

Si en la jubilación tenemos ingresos menores (situación más probable en mi opinión), la ganancia es aún mayor ya que el el dinero que nos ahorramos ahora es superior al que tendremos que pagar al rescatarlo, sumando el crecimiento que haya obtenido el plan a lo largo del tiempo.

Nota: Recuerda que al rescatar el plan, todo el capital (principal + ganancias) tributará como rentas del trabajo y se sumará a los ingresos por actividades económicas/pensión de ese momento para determinar tu IRPF.

Hola

Quería enseñar mi plan de inversion,

El año pasado empece a invertir en fondos y estoy invirtiendo 1500 euros al mes–> 18k año

Para este 2020 queria empezar a invertir también en plan de pensiones(Indexa capital)

Queria empezar a realizar las siguientes aportaciones con la misma cantidad de ahorro mensual:

1- el máximo anual 8k en el PP

2- 10k del restante ahorra en los FI

3- con los 3k que recibo de la deducción fiscal también invertirla en FI.

Los 3k los he sacado de este enlace caso 4: https://www.evobanco.com/ayuda/al-dia-con-EVO/plan-de-pensiones/planes-de-pensiones-cuanto-desgrava/

Total invertido anualmente

PP=8k (38%) 100% RV

FI=13k(61%) 80% RV 20%RF

Que os parece? Arriesgada ?? Podría llegar a la if en 10-15 años, pero cual sería la estrategia más adecuada para ir sacando los fondos de ambos sitios??

Otro pregunta que tenia es:

si la inversión realizada es la misma en FI y PP ( inviertes mismas cantidades y mismos fondos), la única diferencia entre rendimientos entre las dos formas de inversión está en las comisiones??

Me parece bien.

No entiendo tu pregunta aunque me la puedo imaginar…

La he editado , a ver si ahora está más clara

Un PP no invierte exactamente igual a un FI siempre habrá diferencias, como mínimo de composición. No sé si te refieres a esto…

A mí me parece bien. Entiendo que esos 8K son superiores al 30% de tus rendimientos netos de trabajo.

La estrategia de retiro dependerá mucho de lo que gastes en el año ¿Cuánto necesitas para vivir?

Son muy similares pero no idénticas. Los PP tienen unos requisitos normativos que no permiten tener carteras exactamente iguales a las carteras de fondos, pero la diferencia debería ser poca (siempre que el %RV-RF sea similar).

Depende. La cuestión es que los Planes de Pensiones están regulados por la DSGFP (Dirección General de Seguros y Fondos de Pensiones), mientras que los Fondos de inversión lo están por la CNMV (Comisión Nacional del Mercado de Valores). Eso provoca que las reglas sean diferentes.*

En este caso, la normativa no permite que un Plan de Pensiones invierta más de un 20% de sus activos en una misma gestora. Respondiendo a tu pregunta, entiendo que se podría crear un PP 100% S&P 500 siempre que estuviera formado por 5 fondos/etfs de gestoras diferentes con un 20% cada una, todas replicando el índice mencionado.

(*)Apunte: Los fondos de inversión también tiene limitaciones para garantizar una diversificación mínima, aunque son diferentes a los PP. Por ejemplo, deben seguir la regla 40-10-5:

Ahh, te refieres al 5/10/40 estas normas legales. Pero lo que dices es digamos si tiene un PP tipo “fondo de fondos” pero el PP puede, en lugar de comprar el fondo, directamente replicar lo que el fondo tiene dentro (invertir diretamente en las empresas), no?