Hello people!

llevo tiempo pensando qué hacer a medio plazo y la verdad es que me interesa mucho un hilo así. Tenía claro que hacer para invertir a largo plazo (atención spoiler: Cartera de fondos indexados  ) pero también quería invertir algo a medio plazo por si necesito ese dinero en unos 5 años o antes. Y la verdad es que la idea de @Guillem de una cartera permanente me parece la mejor opción de las aquí comentadas y probablemente la monte. Aquí os dejo mi razonamiento:

) pero también quería invertir algo a medio plazo por si necesito ese dinero en unos 5 años o antes. Y la verdad es que la idea de @Guillem de una cartera permanente me parece la mejor opción de las aquí comentadas y probablemente la monte. Aquí os dejo mi razonamiento:

TL;DR: El portofolio permantente es una de las mejores opciones ante lo inesperado.

Suponiendo que vamos a necesitar ese dinero en un plazo de menos de 5 años es muy importante que nuestra cartera empiece a ser rentable (y estable) cuanto antes. La mayoría de carteras empiezan a ser rentables a partir de 10 años pero eso en nuestro caso no nos vale. Por lo que se aconsejaría tener cuanta menos volatilidad mejor.

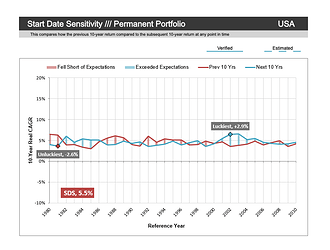

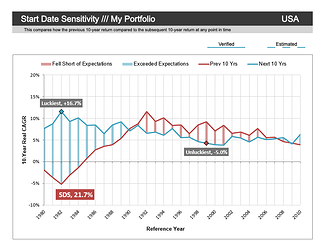

Pero no solo eso, la fecha en la que empezamos también es importante. Imaginemos que empezamos en 2006 con nuestra cartera, llega la crisis de 2008 y necesitamos el dinero (una de las peores situaciones posibles, pero factible completamente) si nuestra cartera no ha rendido en el año 2007, probablemente vayamos a perder dinero. O al contrario, montamos la cartera en 2008 y necesitamos el dinero en 2010 lo que nos puede venir muy bien que nos haya rendido durante ese par de años. Bien pues a esto se le llama Start Date Sensitivity.

Pues bien ¿cuál es la volatilidad y el Start Date Sensivity de una cartera permanente vs la cartera que propone @DVD de 80% RF y 20% RV? Y aquí es donde viene la magia:

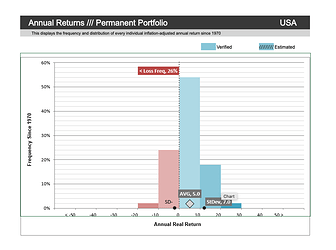

Permantent portfolio:

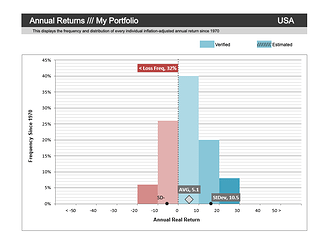

Custom portfolio:

Como vemos si no queremos arriesgar mucho en el medio plazo el portfolio permanente es mejor opción y puede funcionar bien a medio plazo ya que tiene menor volatilidad y menor SDS que nuestra cartera custom.

Básicamente todo lo que explico está mucho mejor explicado aquí

. La herramienta que he utilizado es la fantástica Portfolio Charts

. La herramienta que he utilizado es la fantástica Portfolio Charts

PD: Estos datos están calculados usando EEUU como país base.

PD2: os aconsejo ver también la parte heatmaps de Portfolio Charts. Es una parte muuuuuuuy buena.