Yo tu cartera la veo muy bien, cómo ya te he comentado.

Bajo mi punto de vista, los ahorros seguiría con indexados, y del efectivo myinvestor y algo de crowlending.

Si querés probar alguna otra cosa, estudia el fondo de inversión baelo, yo entré gracias a las recomendaciones de este foro

La verdad es que es un debate interesante. Dependerá todo supongo de cada uno. De su formación, de su aversión al riesgo, etc, no creo que haya una única respuesta. Aun así, sin experiencia en un tipo de estrategia como la de los dividendos, yo no me sentiría cómodo invirtiendo 40k.

Aquí el artículo que comentaba @Fco.Hueso sobre Buffett:

https://www.expansion.com/mercados/2020/02/21/5e4ef7a6e5fdea397e8b45ff.html

Hola, donde puedo tener información sobre los fondos Baelo de los que hablas?

Gracias y perdón por la intromisión

En la página de Antonio Rico que se llama inversorinteligente.net, en la propia página del fondo que se llama baeloindex.com, y poniendo baelo en el buscador de este foro.

Al hilo de lo que comentas…¿ qué opinión teneis de las rentas vitalicias?lo valorais como una posibilidad cuando tengais la edad? ?¿Sería un producto interesante en nuestro caso?

Me quedo por aquí a ver qué recomiendan los compañeros,

Mi “patrimonio” está muuuuuuy lejos de estos números, pero soy de lo que cree en el poder de hacer todos lo días un poco, o lo que es lo mismo, “un muro se levanta ladrillo a ladrillo”.

Los % de reparto sí me interesan.

Saludos.

A mí me parecen algo a valorar para algunos casos aunque es menos eficiente que gestionarlo por tu cuenta (la seguridad tiene un precio).

Se tendría que estudiar cada caso y producto con mucho detenimiento, pero no es descabellado para ciertos casos. Lo más eficiente es si el dinero de la renta viene de un PIAS, ya que tienen una bonificación fiscal si se rescata de esta forma.

Por otra parte, las hipotecas inversas son un producto que puede ser muy útil para personas mayores con una propiedad y una pensión baja. A los herederos no les hará ni pizca de gracia, claro.

Por si os interesa , he ido a tres bancos , BBVA Bankinter y la Caixa y ninguno de ellos oferta el seguro de rentas vitalicias.

¿Has probado alguna aseguradora? Caser, Mapfre… Creo que es más probable que lo ofrezcan ellos.

por qué un plan de pensiones? no es mejor un pias?

Hola otra vez,

La verdad que en una semana y media han descendido bastante las cifras que comenté en el post inicial  pero lo demás no cambia en absoluto.

pero lo demás no cambia en absoluto.

Me surgen un par de preguntas, a ver si alguien puede echarme una mano:

-

¿Tendría sentido en algún caso aportar 8k anuales a un PIAS además de los 8k del plan de pensiones?

-

Como decía soy autónomo, pero estoy algo perdido en el tema de las bases de cotización. Cotizo por la base mínima y teniendo en cuenta mis ingresos y mis planes de IF, ¿tendría algún sentido elevar la base de cotización?

Muchas gracias!

Hola @lukas80! Yo tengo entendido que no suele compensar elevar la cotización y más si entiendes un poquito de finanzas personales. La rentabilidad que vas a obtener por fuera es mayor y como ya se ha comentado muchas veces, a saber cómo están las pensiones dentro de tantos años. Pero seguro que alguien por aquí es autónomo o controla del tema y puede aportar datos!

No soy un experto en ninguno de los dos temas, pero en mi opinión…

- los Pías ni regalados

- y subir la base de cotización con lo joven que eres, y el futuro incierto del tema de las pensiones… Ni hablar.

Espero que alguien con más conocimientos de causa que yo te oriente, porque ya te digo que es solo mi opinión personal

- Podría tenerlo si además de esas cifras se invierte en fondos, en mi opinión.

No he hecho el cálculo pero dudo que saliera a cuenta y menos si esperas conseguir la IF. Es cuestión de hacer algunos números de cuánto te retornará esa aportación extra.

Buenos días,

Aprovechando el segundo aniversario de mi nudismo, voy a actualizar mi patrimonio:

-

Fondos indexados: 255k (~72%)

- Renta4 (90% RV - 10% RF): 130k

- 65% Amundi MSCI World

- 15% Vanguard Small Caps

- 10% Vanguard Emergentes

- 10% Vanguard Bonos ligados a inflación

- MyInvestor (70% RV - 30% RF): 125k

- 45% iShares Dev World (Global)

- 30% Vanguard Bonos (Global)

- 10% iShares Emergentes

- 10% Vanguard Small Caps (distinto al de R4)

- 5% iShares REIT

- Renta4 (90% RV - 10% RF): 130k

-

Efectivo: 30k (~8%)

- 20k de ellos en Orange Bank al 0.5%

-

Criptomoneda: 10k (~3%)

- 40% BTC - 60% ETH en Blockfi y Celsius

- Planes de pensiones: 35k (~10%)

- Entrada vivienda (en planos): 25k (~7%)

Resumen

- Líquido: 295k (~83%)

- No líquido: 60k (~17%)

- Total: 355k

Mi plan

-

Fondos indexados:

- Mantuve R4 tras la migración desde BNP para no tener todo en MyInvestor.

- He aportado 100k a cada uno. El resto son plusvalías.

- Anora ya no estoy haciendo más aportaciones a fondos.

-

Inversiones mensuales:

- Criptomoneda

- Cuotas de la entrada de la vivienda

- 125 € del plan de pensiones

Mi duda

Me gustaría escuchar opiniones sobre si conservar el fondo de renta fija que representa ese 30% en MyInvestor (unos 37k). Estoy bastante desencantado con los bonos. Supuse que merecería la pena conservarlo para cuando llegaran épocas de caídas como la actual. Pero la realidad es que no se ha comportado bien ni en las buenas ni en las malas, así que manejo tres escenarios:

- No tocar nada y conservarlo, como dice “la teoría”

- Sustituirlo completamente por un fondo de Cartera Permanente

- Reducir desde el 30% al 10% y distribuir el resto en la renta variable

Me gusta la idea de la cartera permanente pero me echan algo para atrás las comisiones de los dos fondos de Icaria y Kronos, ya que realmente el oro es lo único relevante que me aportan por lo que las pagaría.

La opción 3 en realidad la veo como una aproximación a la CP pero pagando menos comisiones, ya que también incremento la RV, reduzco la RF y, al no seguir aportando, también aumentaré liquidez. Me faltaría el oro.

Por otro lado me cuesta encontrar el tiempo para estar más activo en el foro pero os sigo leyendo a menudo así que gracias a todos por vuestros comentarios y por mantener la comunidad tan activa.

Saludos

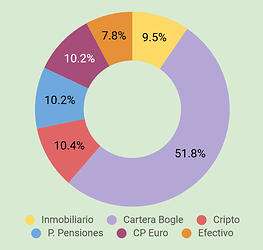

Han pasado otros dos años así que voy a actualizar de nuevo:

Largo plazo:

- Cartera Bogle: 240k ~ 52%

- 70% MSCI World

- 10% MSCI Emergentes

- 10% Small caps (global)

- 10% Renta fija (global)

- Planes de pensiones (97% RV, 3% RF): 47k ~ 10%

- Inmobiliario (entrada vivienda): 47k ~ 10%

Medio plazo:

- Cartera Permanente € (3 fondos + ETC oro): 47k ~ 10%

- Cripto (97% BTC, 3% ETH): 52k ~ 10%

Corto plazo

- Efectivo: 37k ~ 8%

Total: 470k

Ingresos mensuales: ~4.5k netos

Vivienda

Planeo firmar la hipoteca de esa vivienda en verano al plazo máximo que me permitan (25 años), alquilarla y amortizar un poco en caso de que me saliera cashflow negativo. En un futuro a medio plazo me gustaría mudarme a esa vivienda y entonces quizás amortice al máximo o cancele la hipoteca.

Otra opción sería liquidar las cripto y unos 100k de la cartera Bogle ya este año para pagar la vivienda al contado (pasaría a ser el 50% de mi patrimonio). Fríamente no me parece lo óptimo pero a veces me tienta la idea. ¿Qué haríais en mi situación?

Planes

En 2025 trataré de pasar a trabajar a media jornada o quizás me tome un tiempo sabático viviendo del efectivo y gastando de la cartera permanente si es necesario.

Por cierto, tras mis anteriores actualizaciones en este hilo (feb 2020 y feb 2022) vinieron caídas importantes en la bolsa, así que cruzo los dedos para que no continúe el gafe ![]()

Cualquier comentario es bienvenido ![]()

Enhorabuena porque ahorras más de lo que ingresas con los ingresos que declaraste al principio, eso es que tu cartera rinde.

Si tu cartera rinde más que el interés que vas a pagar en la hipoteca te interesa la hipoteca, por otro lado la tranquilidad mental que da tener una vivienda pagada es algo balsámico.

Una opción intermedia es hipotecarte en un 50% de la vivienda deshaciendo menos posiciones y a un plazo más corto (15 años). Ojo, para la hipoteca mejor demostrar nómina o ingresos continuos, lo del año semi o sabática mejor después de firmar.

Una curiosidad, ¿por qué consideras la cartera permanente “medio plazo”?

Gracias Juan.

En caso de quedarme sin ingresos empezaría a consumir primero el efectivo y, tras esto, la Cartera Permanente. Por sus características entiendo que no debería pillarme en negativo.

entendido, lo ves como una especie de pseudoliquidez.

Una cosilla, si eres autónomo y no piensas trabajar hasta los 67, sería mejor meter los 5750 que permite la ley en planes de empleo de autónomo, o bien 1500 en el plan de pensiones y 4250 en el plan de empleo de autónomo.

¿por qué? porque si usas ese dinero por ejemplo para vivir los últimos 5 años antes de jubilarte puedes sacar 15k€ año sin pagar nada de IRPF, o 19k€ por ejemplo si pagas un convenio especial con la SS para la jubilación aunque no trabajes. Es decir, aparte de la plusvalía, habrías ganado todo el coste fiscal de ese dinero durante su generación, entre el 20 y 44% según lo que ganes como autónomo.

Sí, esos 5750 se me van íntegros al tramo del 44%. También contaba con sacar esos 15k/año “gratis” en algún momento que no tenga ingresos (tras los 10 años requeridos).

Pero no sabía que se podía llegar hasta 19k con el convenio de la SS. ¿Algún sitio donde ampliar esa información? ¿En qué casos interesa acogerse a este convenio? Gracias