Hola a todos y todas,

Lo primero enhorabuena por todos los consejos que dais y lo mucho que ayudáis a gente en el foro. Os comento mi caso y mis objetivos a ver si me podéis aconsejar.

Mi mujer y yo tenemos los dos 40 años, mi sueldo es de 60.000 € anuales y mi mujer gana 27000. No tenemos hijos. Vivimos en una ciudad grande, muy turística, que está creciendo mucho.

-

Primera vivienda (vivienda habitual): Nos hemos comprado un piso céntrico hace 4 años, nuestra residencia habitual, por la que pagamos 680 €/mes de gastos (hipoteca y contando prorrateo de IBI, comunidad y demás gastos).

-

Segunda vivienda (para alquiler habitual): En nuestra ciudad los alquileres están disparados y hemos comprado hace 1 año, una segunda vivienda alquilada. Prorrateando hipoteca y todo pagamos 630 €/mes. Este segundo piso lo tenemos alquilado por 950 €/mes. Nos deja un remanente líquido de 320 €/mes. El piso tiene licencia vacacional (para AirBNB y eso) pero de momento no tenemos tiempo para gestionarlo, así que se queda como viviendo habitual por el momento.

-

Tercera vivienda (aun no la tenemos): El siguiente paso es adquirir una vivienda y alquilarla por habitaciones. Aún no lo hemos hecho, pero ya tenemos el dinero de la entrada y la hipoteca preconcedida. Calculamos que podremos alquilar las habitaciones aprox a 400 € cada una, lo que dará aprox 1500 €/mes, calculamos que los costos mensuales aproximados serán 700 €/mes, lo que nos dejará un remanente líquido de 800 €/mes.

Nuestras inversiones hasta ahora se basan en el mercado inmobiliario. Es verdad que estamos de momento apostando muy fuerte por este mercado, pero esa inversión nos deja un remanente mes a mes que nos permite aumentar nuestra capacidad de inversión.

Una vez hecho esto, después de mucho leer, mi idea es que empecemos a hacer aportaciones a fondos indexados. He elegido fondos indexados pq es posible mover el dinero a otro fondo sin pagar impuestos (a diferencia de los EFTs).

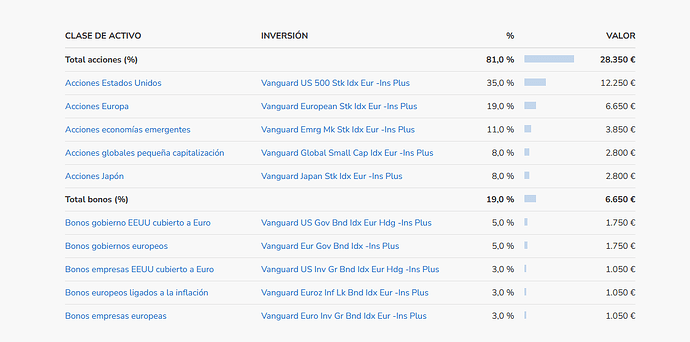

Como tengo 40 años, y con la regla del 120 – edad, haría una aportación mensual de 80% a fondos variables y 20% a fondos fijos. Estas aportaciones las iré modificando yo mismo, año tras año, ajustándolas a medida que pase el tiempo, haciendo aportaciones mayores a un fondo u otro para mantener el equilibrio.

Después de mucho leer, creo que tengo claro apostar por estos 3 fondos de renta variable, en estas proporciones:

- [80%] VANGUARD GLOBAL STOCK EUR INS IE00B03HD191

- [10%] EMERGING MARKETS STOCK EUR ACC IE0031786696

- [10%] VANGUARD GLOB SMALL CAP EU INS IE00B42W4L06

Mi idea es invertir 35.000 euros a lo largo del próximo año en fondos de renta fija y variable.

No espero sacar el dinero, al menos en 25 años. No pienso jubilarme anticipadamente ni nada, todo está orientado a jubilarnos a los 70 aprox. Lo único es que mi trabajo es muy exigente (55 horas por semana muchas veces) y seguramente en 3 o 4 años, con todo aportado y las inversiones hechas, “bajar” a un trabajo menos exigente con un sueldo normal, y seguir aportando a los fondos pero, claro, otras cantidades.

Ahora vienen las preguntas:

- ¿Qué fondos de renta fija creéis que están bien para mi perfil? No he encontrado mucha info de fondos de renta fija.

- ¿Estaría bien coger un plan de pensiones para desgravarme?

- ¿Cómo veis los fondos seleccionados?

- ¿Alguna crítica este plan de inversión?

- ¿Algún consejo que se os ocurra?

¡Mil gracias!